1ドル=155円に迫る円安。財務大臣をはじめけん制を強める。世界の中の円、そしてドルの行方は。

初の日米韓財務相会合(写真:Bloomberg)

初の日米韓財務相会合(写真:Bloomberg)ワシントンで4月17日(現地時間)から始まったG20財務相・中央銀行総裁会議にあわせて、同日にはG7財務相・中央銀行総裁会議が開催された。G7共同声明には「われわれは、2017年5月の為替相場についてのコミットメントを再確認する」との文言が盛り込まれている。

2017年5月のコミットメントとは「われわれは、為替レートの過度の変動や無秩序な動きは、経済及び金融の安定に対して悪影響を与え得ることを再確認する」というものであり、新味こそないが日本を含む通貨安に悩む国にとっては1つの収穫ではあったと言えるだろう。

通貨安仲間を巻き込んで「技アリ」声明

今回、耳目を引いたのはG7共同声明よりも、それと同日に初めて開催された日米韓財務相会合であった。同会合では「最近の急速な円安・ウォン安への日韓の深刻な懸念を認識し、外国為替市場の動向について引き続き緊密に協議する」と盛り込んだ共同声明をまとめている。

通貨安に悩む隣国を巻き込んだ上でアメリカと連名で声明文を採択するのは目新しいアプローチであり、介入警戒感からドル/円相場は一時的ながら押し下げられた。多国間の合意形成を待たず仲間を見つけて巻き込んだ上で情報発信するという一手は「技あり」という印象も受けた。

もっとも、変動為替相場制の方向感はアメリカの通貨・金融政策の望む方向にどうしても規定されてしまう。

現状、アメリカ経済が抱く最大の問題意識がインフレ抑制で、そのためにはドル安よりもドル高の方が望まれる状況がある以上、「国際協調でドル高を修正する」というプラザ合意的なアプローチは発展しづらい。

また、そうしたアメリカ側の事情に加え、アメリカ以外の事情を見渡しても国際協調に至るほどの熱はまだ帯びていないように見受けられる。

例えば今回は同じ東アジア通貨の中で下げの大きな2通貨として円と韓国ウォンがタッグを組んだ格好だが、年初来で韓国ウォンは確かに下げているものの、近年という意味では円ほど強烈かつ持続的な通貨安に悩んでいるわけではない。

ユーロも対ドルで年初来安値を更新しているものの、名目実効為替相場(NEER)で見ればまだ年初来で横ばい程度だ。

ドル高是正のために主要国が足並みを揃え、国際協調に挑むという展開を期待するには、まだ機が熟しているとは言えない。

今回に限らず、これまでもG7やG20の舞台では、メンバー国の通貨で過度な相場変動があれば声明文を通じて一応の配慮が示されてきた。その際、第2次プラザ合意的な国際協調を期待する機運が高まることも断続的にあったが、最終的にそれが実現することも無かった。

2016年、「第2次プラザ合意」への思惑

直近では、第2次プラザ合意への期待は2016年2月の上海G20前後で浮上した経緯がある。当時は2014年6月に始まったドル高局面の最中で、今よりもはるかにドル高が迫力と持続性を伴っていた。

当時のドル高を象徴するエピソードとして2016年9月12日、ブレイナードFRB理事(当時)が講演において「2014年6月から2016年1月までに見られた約20%程度のドル高について8回分(すなわち0.25%×8回≒2%)の利上げに相当する」と述べたことが挙げられる。

それほどまでにドル高が米国内でも意識されていたからこそ、2016年2月の上海G20に対する第2次プラザ合意への思惑、その後には真偽不明の上海合意に対する思惑まで強まり、ドル安が進むこともあった。

また、当時のアメリカはトランプ大統領(当時)の下でドル安志向がテーマ視されており、インフレも問題視されていなかったなど、今とは異なる時代背景もあった。アメリカの通貨政策、言い換えれば政治としてドル高是正を望む理由はあった。

何より2014年6月以降に始まったドル高局面と比べれば、足元のドル高は「局面」と呼べるほど持続性を伴っているとも判断しづらい。そもそも昨年はドル安だったことを思い返したい。

今後、1つ気になる動向を挙げるとすればやはりECB(欧州中央銀行)とユーロ相場の行方だろう。

今後、リスクシナリオとして「ドル高がさらに極まり、国際協調を通じてその調整を図る」という未来を想定した場合、それはユーロ圏を巻き込んだ動きになるはずである。

順当に行けば、ECBはほぼ間違いなく今年6月、利下げ着手に踏み込むだろう。その際、ユーロの対ドル相場は下げ足を早めるだろうが、果たしてECBや加盟国中銀はこれを黙認するであろうか。まだ、雇用・賃金市場の逼迫度合いが強いユーロ圏は恐らく通貨安を望まないだろう。

利下げが招くユーロ安への苦情

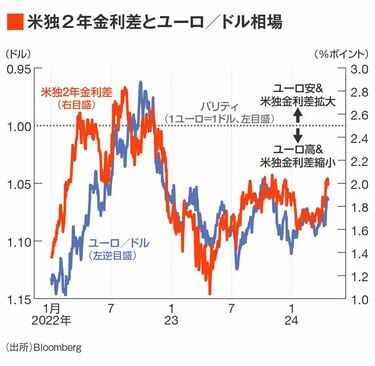

かねて論じているように、ドル/円相場と同じかそれ以上に、ユーロ/ドル相場は欧米金利差にビビッドに反応する傾向が強い。

仮に、ユーロ/ドルが1.05を割り込み、さらにその先のパリティ(1対1)割れまで臨むような展開に至った場合、ECBの政策運営はユーロ安制御(ひいてはインフレ抑制)に気を遣う必要が出てくるのではないか。

域内がゼロ成長とマイナス成長を往来するような状況が続くユーロ圏にとって、「利下げをしたくてもできない状況」が持続することは愉快ではない。ドル高がユーロ圏の経済・金融情勢を追い込めば、ドル高に対する苦情は多数の加盟国から出てくる可能性がある。

国際舞台で主張のワンボイス化を図りつつ、決を採る段階になると多数票で政治力を使おうとするEU/ユーロ圏の強みが発揮される場面である。

今後、ドル高がユーロ圏をどれほど苦しめるかどうかは、間接的に円相場にも大きな影響を与える国際協調がどう転ぶかを検討する上で重要なトピックになる。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。