世界経済に大きな影響を与える政策転換。アメリカの0.5%の利下げはどんな影響を与えるのか。

FRB大幅利下げ 今後の利下げペースは?

FRB(連邦準備制度理事会) パウエル議長:

我々が過去1年間取り組んできた慎重なアプローチの成果が出ている。インフレ率は目標に大きく近づき、持続可能なペースで2%に向かっている確信が強くなった。

アメリカのFRB(連邦準備制度理事会)は9月18日、政策金利を0.5%引き下げ、4.75から5%とすることを決定した。利下げは2020年3月以来4年半ぶりだ。サプライズだったのは利下げ幅。

FRB(連邦準備制度理事会) パウエル議長:

今後の利下げを急いでいる状況ではない。インフレ率が持続可能なペースで2%の目標に向かっているという自信の表れ。後手に回っているとは思っておらず、利下げは時宜にかなった決断だ。後れを取らないという我々の決意の表れだ。(0.5%を)今後の利下げペースだと見るべきではない。

今回の大幅利下げに対して、アメリカ国内ではこんな声が聞こえた。

投資顧問会社「ザ・ウェルス・アライアンス」エリック・ディトン氏:

パウエル議長ブラボー!利下げはとてもうれしい。労働市場が冷え込んでいる。0.5%の利下げは100%正しい判断だ。

賃貸アパート管理業の男性は「クレジットカードの債務が積みあがっていて金利が下がれば早く返済できるだろう」と語る。

今回の会合では、メンバー19人による政策金利の見通しも示された。2024年年末時点の金利水準の中央値は4.4%で、年内あと2回の会合で0.5%引き下げる見通しとなっている。

FRB大幅利下げ 株価・為替への影響は

0.5%の大幅な利下げにもかかわらず、予想外の反応を示したのが為替市場。日本時間9月19日午前3時。0.5%の利下げの声明発表直後に、1ドル142円前後から1円以上円高に振れた円相場は、その後、パウエル議長の会見が始まり、利下げペースが緩やかになるとの見方が広がると、一転。ドルが買われ、円が売られる展開になった。大幅利下げなのに、なぜ円安・ドル高なのか。番組の為替予想でおなじみの花生浩介氏に訊いた。

バルタリサーチ 為替ストラテジスト 花生浩介氏:

ある意味0.5%というのは意外だったと思う。0.5%大幅利下げするならば(市場は)結構景気が悪いとFRBが見ていると思った。(パウエル議長が)一番言っていたのは「アメリカの景気は良い」。それなら、あまり大幅な利下げをしなくてもいいのではないかと。債券市場と為替市場もFRBの思惑、もしくはパウエル議長の意向をはかりかねている。結果的にみるとポジション調整的にドルが買い戻されたということ。

FRBの大幅利下げの発表から一夜明けた9月19日のニューヨーク株式市場は、ダウ平均株価が史上初めて4万2000ドルを突破。史上最高値を更新した。日経平均株価は円安の追い風もあり、2日連続で500円以上値上がりしている。「金融引き締め」から「緩和」へ。大きな転換点を迎え、今後の為替相場の見通しはどうなるのか。

バルタリサーチ 為替ストラテジスト 花生浩介氏:

日本を除く先進諸国は、金利をピークアウトさせて、利下げ局面に突入したということは基本的には明らか。(アメリカは)これから1年半ぐらいかけて1.5%ぐらいは下げるだろうといわれている。それに対して日銀は1%ぐらい上げるかもしれないと、そうすると、日米金利差は3%ぐらいまで縮小するであろうと言われているが、過去数年で金利差が3%台。アメリカの例えば10年債が3%ぐらいだった時、いつ頃かというと大体2022年の夏から秋ぐらい。その時の水準は大体(1ドル=)135円とか137円ぐらい。だからこれから(1ドル=135円)を目指すことはあるかもしれない。円安に行かないが、どこまで円高に行くか比較的限界もあるだろう。

アメリカ金融政策の転換 4年半ぶりの利下げ

アメリカの歴史的な転換。4年半ぶりの利下げとなった。前の利下げはコロナが起きたときにゼロ金利規模まで落とした時だった。それから数年経ってインフレが激しくなり、FRBも慌てて10回以上も利上げした。中では0.75%利上げを続けていったときもあった。いま5.5%で、1年ぐらい続いていたが、ようやくこれを0.5%下げた。

――利下げは0.25%から入るイメージだが、0.5%というのは意外だったか。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

なぜ大幅な利下げをしたかという理由はよくわからないが、これを読み解く鍵はパウエル氏が「後手に回らないように」と言っていたが、景気に対する不安感があったのではないか。ここ2、3か月、6~8月ぐらいの消費者物価を見てみると、伸び率が急速に鈍化しているので、FRBとしてはインフレに対する懸念よりは、景気をしっかりさせたいと。いま利下げしておくと、クリスマス商戦にこの効果が間に合う。それで後手に回らないようにと、0.5%下げた。あとは大統領選挙の前に下げておきたかったのがもう一つの理由ではないか。

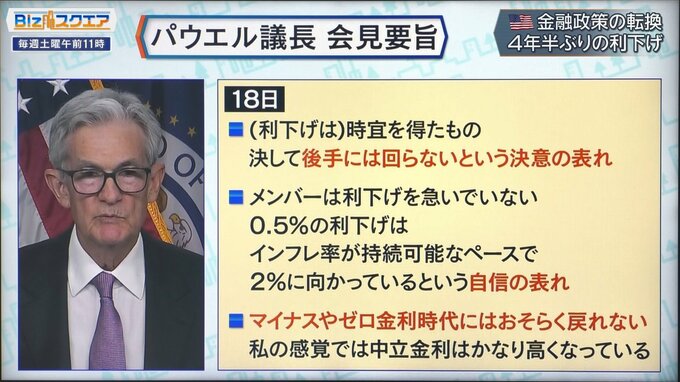

パウエル議長の会見を振り返る。「利下げについて、決して後手に回らないという決意の表れ」「メンバーは利下げを急いでいない。0.5%の利下げは、インフレ率が持続可能なペースで2%に向かっているという自信の表れ」「マイナスやゼロ金利時代にはおそらく戻れない」といった発言があった。

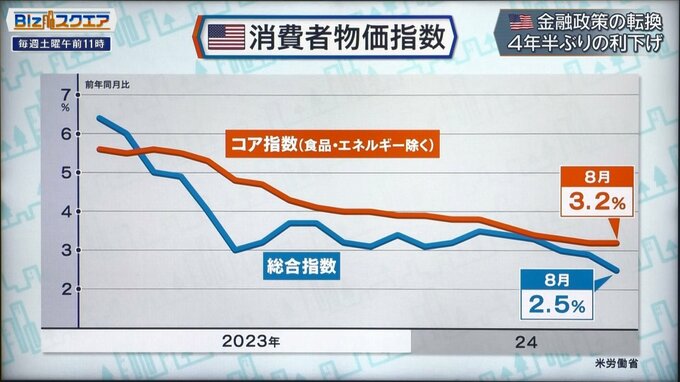

――8月は「消費者物価指数」が2.5%ということで2%に向けて順調に落ちてきている。あまりインフレは心配しなくていい状況になってきたのか。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

アメリカ、FRBは、「雇用」と「物価」という2つを追いかけないといけない。これまではインフレ率が高かったので両睨みだったがインフレ率がここにきて2、3か月下がってきたので、インフレより景気・雇用を拡大させようという方にシフトできるようになった。それが緩和に大きく動けた理由だ。

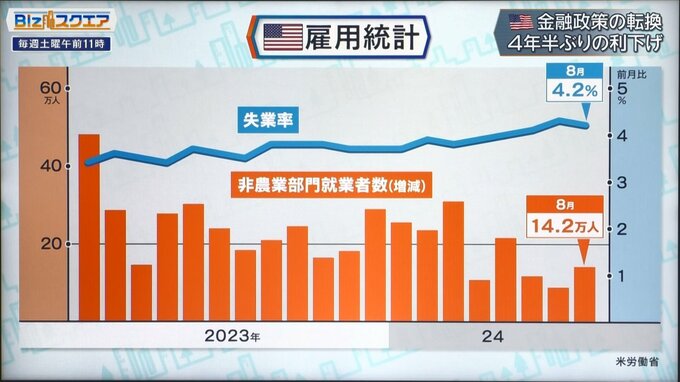

一方の「雇用」に関して。減速感がはっきりしてきた。データ改定されたこともあって、2024年になってから、春以降は目安の(非農業部門就業者数)20万人を下回るような状況が続いてきて、失業率も上がってきた。決して非常に悪いという数字ではないが、減速していることがはっきりしてきた。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

消費はまだまだ堅調だが、「雇用が悪い」ということは、自分の生活に対する不安が高まっていくので、いずれ必ず消費の減少にも繋がっていく。そういうふうにFRBは見ているのではないか。

FRB大幅利下げ 経済の軟着陸に自信?

――早めに手を打って0.5%下げて、「ソフトランディング」を目指すというところだが、歴史的にみると「ソフトランディング」はなかなかうまくいったことはない。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

市場関係者みんな「ソフトランディング」と異口同音に言うが、「本当か?」というのが実際のところ。利下げを開始してしばらくするとほとんど景気後退になっているので、ソフトランディングできていない。グリーンスパン(第13代米国FRB議長)、「マエストロ」といわれたこの人だけが成功して、他はなかなか成功しなかったというのは、今までの状況。

――資本主義なので不況と好況を繰り返していくから、いくら政策で何とか引き延ばそうとか振幅を小さくしようとしてもなかなか思ってるほど、うまくはいかないことが多いのか。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

人々が見ているよりも「リスクシナリオ」を少し頭に置いて、様子を見ないといけないのではないかと。

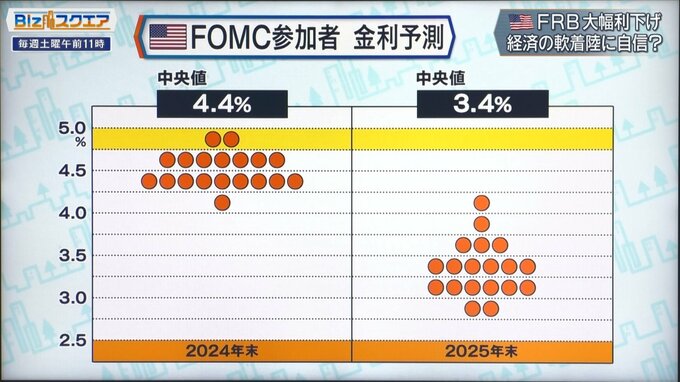

そうした中でFRBは今後の見通しを出した。「FOMC」(連邦公開市場委員会)参加者による金利予測を見ていく。2024年末は、中央値が4.4%。年内にあと0.5%の利下げを予想している。そして2025年末は中央値が3.4%で、来年は1.0%の利下げを予測している。

――「あと2回」というのが中央値。しかし個別に見てみると、「2回」という人が9人いるのに対して「2回もできない」と思う人も9人いるので、やや慎重な見方をしている。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

その通りだ。年内あと2回、11月と12月にあるのでここで(利下げを)やっていくのではないかとドットチャート予測から見てとれる。

――2025年についてもさらにここから1%利下げということだが、これもかなりばらけていて、「中立金利」といわれる3%よりはかなり上のところで止まりそうだ。市場が期待していたよりは、利下げ幅・ペースは緩やかという見方が出ている。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

為替レートが変化するのはその理由。実はばらけていて「ソフトランディング」かわからない。インフレ圧力がまた高まるのではないかという見方が必ずしも一致しない。というのも2025年に大統領が変わる。ハリス氏とトランプ氏、どちらになるかでもアメリカ経済が違ってくる。アメリカ経済は不確実・不透明だ。

――日本が「利上げ」をし、アメリカが「利下げ」に転換するという、歴史的に見ても珍しいことだが、こういう状況の中でのリスクはいろいろあるか。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

日本はまだまだこれから金利を上げたいと、先行性があるといわれている9月頭に行われた日銀の政策委員の発言。今0.25%だが、これを1%ぐらいまでは少なくとも上げたいと言っている。そうなるとアメリカは下げていく。日銀が上げていくと金利差が縮小するではないかと。アメリカ経済が相当この利下げによって強くならないと、日銀の1%に向かった利上げは難しいというのが市場の見方だと思う。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

円高になると日本の景気が悪くなるので、利上げしにくい。日本とアメリカが逆方向を向いているが、アメリカのソフトランディング路線で利下げした後で、アメリカ経済がより強くなると、ドルが高くなり、円安になるので、日銀は利上げができる。なので日銀の利上げはよく考えるとアメリカ依存。アメリカがソフトランディングしてくれないと利上げができないのが「真の構造」。「アメリカに成功してほしい」と人一倍思っているのは、植田日銀総裁。

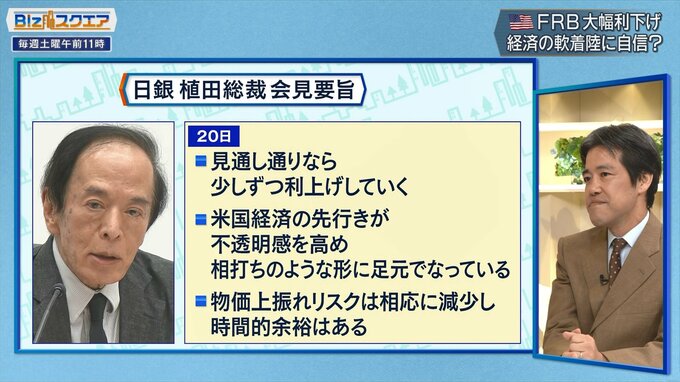

――経済学者でもある植田総裁はその難しさがよくわかっているので、「米国経済の先行きが不透明感を高め、相打ちのような形になっている」など、9月20日の記者会見は歯切れが良くなかった。

第一生命経済研究所 首席エコノミスト 熊野英生氏:

パウエル議長も不安があるし、植田総裁は「不透明感」と言っているが、不透明感ではなく「不安感」というのが実際の気持ちだろう。

(BS-TBS『Bizスクエア』 9月21日放送より)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。