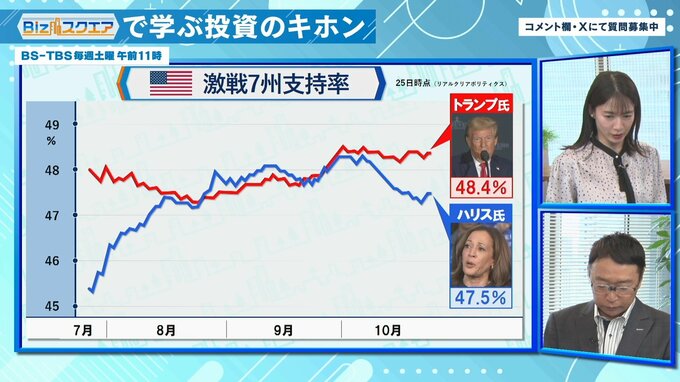

アメリカ大統領選の情勢。激戦7州では、トランプ氏が1ポイントほどリードしている中で11月5日に投開票となる。そんな中、株価はどうなるのか。どう投資していくべきか。

――きょうのテーマは「日米選挙で揺れる株価 どう投資していけばいいのか」。

ニッセイ基礎研究所 井出真吾氏:

こういう支持率を市場も織り込みに行ってアメリカの金利上昇が起きている。背景には治安の悪化、移民問題が影響しているのではないか。ロサンゼルス出身の人に会ったが「ものすごい治安が悪くなっている」という。

例えば、サンフランシスコあたりでも、車をほんの数十分止めておくだけで車上荒らしに遭う。みんな悪者というわけではないが、移民が犯罪を犯すケースが多いらしい。一部そういう人がいる。中南米で犯罪を犯したような人が不法移民として入国させて、その移民に、毎月何十万か配って、それなりの生活できてしまう。アメリカの低所得層や貧困層とかよりもよほどいい生活してると。日本でも一部そんなエリアが出てきたりしている。そういうことがもっと大規模に行われていて、アメリカ人にしてみれば「ふざけるな」ということが最近起きている。

だから、その人もアメリカに一時帰国したときにトランプに投票してきたと言っていた。カリフォルニア州なんて歴史的に民主党がすごい強い州。彼が言うには「場合によっては今回カリフォルニア州で共和党優勢」という話も絶対にないとは言えないと言っていてびっくりした。ニューヨークもかなり治安が悪くなっているらしい。そういうところがこういう数字にも表れているのだろう。

激戦州の話も最近になると7州全部トランプ氏優勢という調査もある。一番肝心なのがペンシルベニア。ペンシルべニアは2人の支持率も0.数ポイント差ぐらい。ある人が言っていたのが「ペンシルベニア州の有権者のうち、まだ5~6%は投票先を決めてない。支持率の差は数ポイントだから、結局56%の浮動票がどちらに流れるかで結果が決まる」と。最終的な大統領選挙にも大きく影響するという話だから決め打ちできない。フタを開けてみないとわからない。

――トランプ氏が大統領に返り咲いた場合の市場への影響は?

ニッセイ基礎研究所 井出真吾氏:

端的に言うと、株もドルも少し上がると思う。やはりトランプ氏はビジネスマン。アメリカを強くするんだと減税を公約にしているし、財政拡張派。少し株価上がるし、米ドルもちょっと上がると思う。

ただ、8年前、2016年のときって、トランプさんが当選となったらその日の夜からワーッと株価上がった。あんなに勢いよく上がることは想定していない。トランプ氏がもし今回当選したとしても8年前ほどのサプライズではない。それから8年前は大型減税を導入した。今回は過去に導入した大型減税の恒久化。やはりインパクトは8年前ほどは大きくないと思う。市場も既にある程度織り込んでいる。

――当選を見込んでエネルギー株やビットコインなどが上がっている。

ニッセイ基礎研究所 井出真吾氏:

ただ来週の市場。まずは衆院選の結果次第で大きく上がることもあるし下がることもある。衆議院選挙のほかにもアメリカの経済指標や主要企業の決算が目白押し。

例えば経済指標でいうと週末に雇用統計がある。ここ2か月ほど失業率が少し下がって、マーケットもほっと一安心。FRBもほっと一安心という感じだが、今回ハリケーンの影響があるので、雇用者数の伸びが鈍化するとか、場合によっては失業率が、見かけ上、上がる可能性もある。来週の週末にかけてざわつくかもしれない。

その前に主要企業の決算として例えばGoogleの親会社アルファベット、マイクロソフト、インテル、アマゾンとナスダック指数やS&P500にも大きく影響する企業の決算が出てくるので、来週は慌ただしい。

中間決算 業績見通しは?

――大統領選前にいろんな重要なデータが出てくることになる。その影響も含めて日本株、日本の市場がどうなっていくか。今月は多くの日本企業でも中間決算が発表されている。業績予想はどうなるか?

ニッセイ基礎研究所 井出真吾氏:

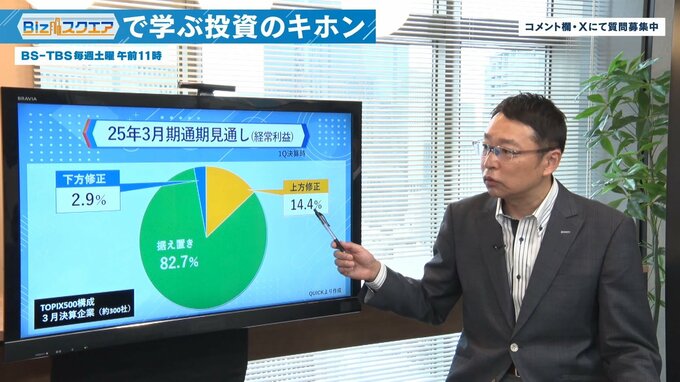

結論から言うと、今回の中間決算の発表のときに、通期の見通しを引き上げる企業が例年以上に多いと予想している。分析したデータを紹介したい。左側、期初要素から第1四半期決算時点の予想への変化。企業は期初年度初めに業績予想を出す。その後も3か月ごとの決算のたびに最新の予想を発表する。

第1四半期決算のときに上方修正見通しを引き上げた企業の割合、過去10年分の平均。全体の9.3%の企業が、第1四半期決算のときに見通しを引き上げた。この9.3%の企業について追跡調査すると、中間決算のとき、もう1回上方修正した企業が全体の3分の2ぐらいあった。非常に確率として高い。

――つまり上方修正できる企業は、その後も強い?

ニッセイ基礎研究所 井出真吾氏:

そういうことだ。このタイミングは第1四半期決算のときだからまだ残り9か月ある。残り9か月もあるのに見通しを引き上げるということは、相当順調もしくは先行きにも自信を持っていることの表れ。でも第1四半期に全部を出し切るのではなく、出し惜しみというか若干慎重な上方修正。3か月経ってみるとやはり順調ということで、もう1回引き上げると2段階アップということになる。

ニッセイ基礎研究所 井出真吾氏:

そして今年はどうだったかというと、9.3%だったのが今年は14.4%。例年の1.5倍以上見通しを引き上げた企業が多かったということ。このうちの3分の2もしくはもっと多くの企業が今回見通しを引き上げる可能性が出てきている。

実際今週発表した主要企業、ニデックは上半期の営業利益が過去最高を更新している。ファナックも会社側からは減益見通しが発表されていたが、今回、一転して増益見通しに変わっている。背景には、やはりアメリカの景気が底堅い。それから中国も調子は良くないが底割れしていない。あとは為替が一旦140円ぐらいいったが、また150円ぐらいで推移している。それも背景にあると思う。なので例年以上に、今年は見通しを引き上げる企業が多いと思う。十分期待していいと思う。

――直近で見ると政治の不透明感などで株価が動いてしまうが、企業それぞれの実力を見てみると今年はこれまでと比べても強いのか。

ニッセイ基礎研究所 井出真吾氏:

このままいくと日本企業全体としては、4期連続の過去最高益更新がもう十分射程圏内に入ってきた。株価は短期的には政治などで揺れ動くが、最後はやっぱりファンダメンタルズに収れんする。

――そして為替の話も出たが一時期140円前半まで円高になっていたが、また150円台に今なっている。

ニッセイ基礎研究所 井出真吾氏:

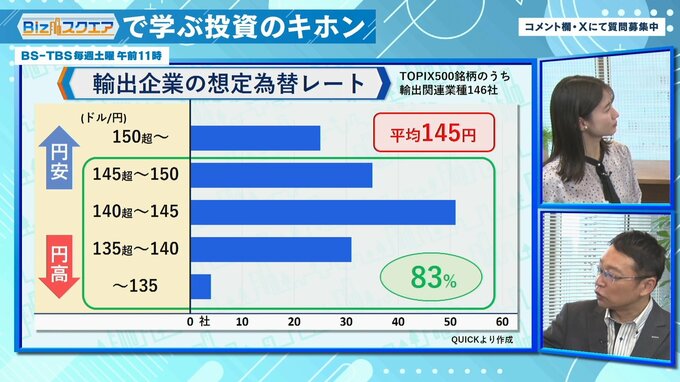

「輸出企業の想定為替レート」。業績計画を組む前提になっている為替レートだが、企業によってばらつきがある。中には1ドル150円を超えるような円安を想定している企業もある。ところが、全体の8割は150円までの円高方向。ほとんどの企業が円安の恩恵を受けやすい。

――83%の輸出企業は今もう、恩恵を受けている。

ニッセイ基礎研究所 井出真吾氏:

業績面で少し追い風が吹いている。企業によっては強い追い風が吹いている。155円の時期と比べたら追い風は少し弱まったが、まだ全体としてはそれなりの追い風が吹いている。業績の見通しを上方修正する材料はアメリカの景気以外にもある。

日米選挙で揺れる株価 どう投資?

――10月27日に日本では衆院選、11月5日には大統領選挙が行われる不透明な状況だ。企業はしっかり業績を上げているので、株が乱高下しても不安に思わないのが大事か。

ニッセイ基礎研究所 井出真吾氏:

誰でも不安にはなるが、そこで怖くなって売る必要はない。短期で手っ取り早く儲けたい人は、乱高下するところで頑張って取引していけばいい。この配信が目指しているような長期投資の人なら、選挙などで株価が多少大きく下がったところで売る必要は全くない。企業の業績さえしっかりしていれば、ノイズで乱高下しても、中心はファンダメンタルズになる。適切な値段の間を株価は乱高下しているだけ。例えば今年の8月5日日経平均が3万1400円台まで下がった。そこで売った人はそれなりにいたが、一番もったいない。確かに円高に動いたが、それで日本の企業が大幅減益して、赤字転落という話ではない。

――アメリカの雇用統計がかなり弱い数字で出たことをきっかけに、日本株も一気に円高株安になった。

ニッセイ基礎研究所 井出真吾氏:

確かにアメリカの景気が本格的に腰折れしたら、一旦日本企業の業績も悪化するだろうし、回復まで少し時間がかかるかもしれない。そもそもで言うと、アメリカは過去にも景気後退は何回もあったが、大体1年前後で抜け出してきた。アメリカはやはり強い国。そう考えると、狼狽売りする必要は全くない。

ましてや今年8月の時はヘッジファンド同士の空中戦でババ抜きしていただけ。それに付き合う必要は全くない。なので、ファンダメンタルズがいい状態が続くのがもちろん必要条件。特にアメリカの景気が腰折れしないとか、例えば中東がきな臭くなってきているが、劇的に悪化しないとか、中国発の経済ショックが起きないとか、必要条件を挙げたらきりがない。

そういう条件を満たしてさえくれれば、日経平均も年内は難しいかもしれないが、来年の春ぐらいまでに4万円回復は十分見込んでいい。日本株には実力がある。少し下がったところで狼狽売りをするのではなく、そういうときこそグリップ力・胆力が大事になる。車の運転と同じで乱高下するとどうしても足元を見たくなるが、下を見て運転する人はいない。車の運転でずっと遠く見るのと同じ。

――――最後に投資のプロから相場の格言。「最良の預言者は過去なり。」

ニッセイ基礎研究所 井出真吾氏:

「相場の先行きや未来を予測する方法として、この過去の出来事や経験から学ぶことの意義を説いている」という格言。過去の事象と相場の動きとかの関係性見るとある程度の教訓として相場の先行きに先を見に使えると。単なる相関関係ではなくて因果関係というのが大事にはなる。例えば今回トランプ氏がもし大統領になったら、インフレが再燃すると言われている。確かに理屈で考えればその通り。例えば関税を引き上げるとか財政拡張する、減税する、それから移民を制限すると言っている。

移民を制限すると、アメリカ国内で人手不足になる。そうすると企業は賃上げせざるを得ない。賃上げした分、価格転嫁しなければいけない、これもやはりインフレ要因。確かに理屈で考えれば、3つのルートでインフレ再燃。その通りだが「本当か?」と思う。実際、8年前トランプ氏の1期目のときは、アメリカの消費者物価指数はそんなに上がってない。3%に行かず、2%台でとどまった。若干上がったが、今心配しているような強いインフレに実際はならなかった。1期目の時も関税をどんどん引き上げた。移民も制限した。大型減税を導入した。今回と言っていることが同じ。

でも、実際には前回インフレになっていない。これが過去に学びましょうということ。今回も「インフレになるぞなるぞ」とみんな言っているが、本当にインフレになるかどうかは別。そこはやはり冷静にものを見た方がいいよと。まずは過去も知りましょうという話だ。予言になるかどうかわからないが、鵜吞みにしないでいきましょうということ。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。