Bizスクエアでは、恒例の新春相場予想会で、株式市場のアナリスト4人に今年の相場を占ってもらったが、その後株価は急上昇。年始の予想を大きく上回っている。そこで今回は改めておなじみのアナリストの方々を迎えて、これから年末に向けた株式市場の行方を占ってもらった。

株価急上昇で緊急予想会 想定外の円安・賃上げ

2024年1月6日に放送した株価の相場予想会。

4人のアナリストが予想した2024年の最高値は3万6000円から3万9000円と4万円台は1人もいなかった。

ところが、過去最高水準の賃上げ。アメリカの利下げ観測後退による円安加速、半導体ブームによる株価急上昇など想定外の事態が相次ぎ、日経平均株価は、アナリストが予想した今年の最高値を次々と越えていき4万円台を突破した。

株価はどこまで上昇するのか、注目ポイントを改めて4人のアナリストが予想する。

年度も変わったということで株式市場のアナリストの皆さんに集まってもらった。そして2024年の年始の予想を踏まえ、この4月から2024年度、ここから12月までの株価を予想してもらうというのが企画の趣旨。2024年の年初の予想があまりにもハズレたというところもあり「反省修正会」を兼ねた「株価予想会」でもある。

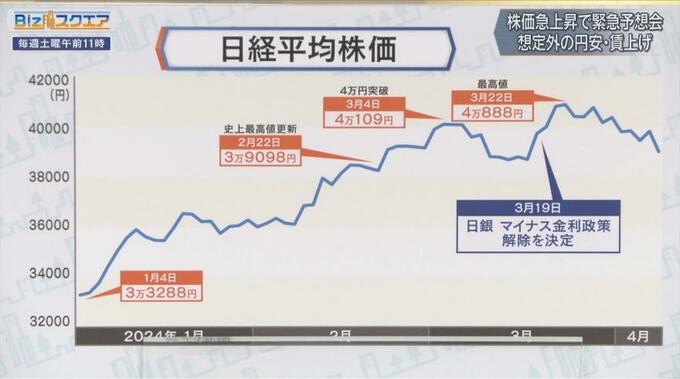

まず2024年の株価年始からの動きを見てみると…

年始は3万3288円でスタート。その後右肩上がりで値を上げ、2月22日には終値でバブル期を超えて史上最高値を更新する3万9098円。さらに3月4日には4万円を突破。現在までの最高値は3月22日の4万888円となっている。

――3万2000円台でスタートして4万1000円目前まで行った。すごい上がった。

ニッセイ基礎研究所 井出真吾氏:

特に1月2月の上昇が、あれよあれよという間に一気に4万円目掛けていった。

――年初でたくさんこんなに上がるなんて珍しいのでは。

野村証券 小髙貴久氏:

年初の3か月間で2割上がるのは、1988年以来。これを予想するのは相当難しかったと。反省も込めて。

――反省が先に出てしまいましたけど、年初の予想はいったいどうだったか。

3万2000円の時点で予想したときに2024年の最高値は、一番強かった小髙さんでも3万9000円だと。あと3万6000円ぐらいという予想もあった。あっさりと予想を超えてしまった。4万円を見た人は1人もいなかったということで、一体何でこんなに外れてしまったのか、何が想定外だったのか、2024年の想定外をフリップに書いて出してもらった。

――まず、井出さんから、「中東のオイルマネー」

ニッセイ基礎研究所 井出真吾氏:

1、2月に日本株を買いに来たのが、主に中東のオイルマネーだと言われている。2か月間の累計で2兆円ぐらい買い越した。

――外国人投資家が日本株を買ってあげたという正体は、この中東のオイルマネー?

ニッセイ基礎研究所 井出真吾氏:

と言われている。あとは中国の個人投資家なんかも、自分の国は駄目だからというので日本に逃げ込んできたと。中東のオイルマネーがここまで日本株を買いに来るっていうのは想定外というか盲点。

――なんでそんなに中東の人は、想定外になるほど買ったのか?

ニッセイ基礎研究所 井出真吾氏:

1つには中東はこれまで中国株を買ってた。でも中国の景気が悪い、早期に回復する見込みもないので、日本に資金を移した。そのときにアメリカ株を買わないのが不思議。高かったから相対的に買いやすかった日本株を買いに来た。それから日本は経営改革も進んでいて賃上げも進んでいるので、そういうところに目をつけたのではないかと思う。

――続いて黒瀬さん。「ガバナンス向上」。

りそなアセットマネジメント 黒瀬浩一氏:

日本企業のガバナンス改革は20年前からやっている。金融庁が本格的に手をつけたのも10年前。ところが2023年金融庁が打ち出した新しい方針は相当に大きな実効性を伴った。これで企業が実際に成長戦略、それから中期経営計画から配当の増加、事業再編と動き出して、これがもう本当に大きなサプライズだった。

――ガバナンスの向上は、ことさら目新しくないような気もするが。

りそなアセットマネジメント 黒瀬浩一氏:

実際にいろんな会社が不採算事業を切るとか、成長戦略、実際にこういうことをやりますという具体性、具体的な数字が出てきた。それで投資家も確信を深めた。

――続いて小髙さん。小髙さんは2023年に3万9000円と一番高い予想を出したが、遥かにそれを上回った。

野村証券 小髙貴久氏:

この最初の3か月間で2割も日経平均株価が上がっていて、通常主要企業の年間の経常利益が大体7、8%の上昇が一般的だがそれを上回って株価が反応したというのは、企業業績であったり、いろいろな成長への期待というのが含まれて、これだけ株価が上がった。

――山口さんも似たような言葉で「評価」。これ誰の何に対する評価か?

SMBC信託銀行 山口真弘氏:

投資家の日本株に対する評価。これが大きく上にぶれた。これがまさに予想外。経営改革はもちろん、日銀の動きに対しての為替の反応。これも意外だった。基本的には金融引き締めの方に向くので、円高だろうと思っていた。今のところ円安に動いてそれは日本株にとってはかなり大きなプラス材料で、そこの部分の評価も予想外で、これが株価を押し上げた要因だろうと考えている。

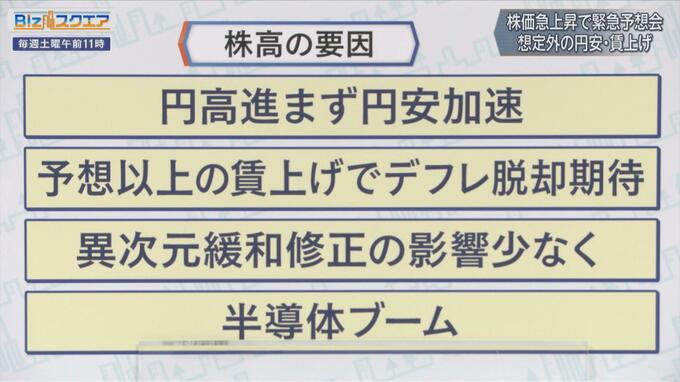

ポイントをまとめてみた。まず円安がとにかく加速した。2024年は円高だろうとみんな思っていた。特に年初から進むだろうと言われたのが、全然進まないどころか円安になったと安心感あった。またデフレ脱却期待が、予想外の賃上げでとにかく高まって、そのフェーズが変わった感がすごく出たこと。異次元緩和をやっても影響がなかったこと。そして半導体の大きなブームがあった。この辺りも今、日本経済に対するパーセプション(認識)が変わったことに繋がっている。

――黒瀬さん。半導体とかAIで成長していくストーリーがアメリカでしきりに語られるようになった。

りそなアセットマネジメント 黒瀬浩一氏:

ある程度は実現をするとは思う。ただ今株式市場が織り込んでるほどのものかどうかということについてはいつか試されるときが来るとは思う。ただそれはすぐ今ではなくて、もうちょっと先だろう思う。(これが有力な成長シナリオとして語られるようになったことは大きな動きだったか)そのものは非常にポジティブに評価していい。

――小髙さん。やはり大きいのはこのデフレ脱却期待。本物だというふうに投資家に見られ始めてるのか。

野村証券 小髙貴久氏:

はい。今回大手企業だと思うが、賃上げが5%を超えて示されたということでさらには2025年以降も、物価の上昇率を上回る賃上げを達成するという御旗が掲げられている点から国内の消費にも賃上げが繋がっていくという期待が出てきている。

――山口さん。いずれも変わるのではないかという期待の部分が大きいということか。

SMBC信託銀行 山口真弘氏:

賃上げに関しては2023年もあり2024年もありということで連続的になってきた。回数重ねれば実現への期待はどんどん高まっていく。

半導体関連4社の株価指数。半導体株がいかに上がったかというグラフ。2023年の初めを100としたときに、ゴールドマンサックスが出した「7人の侍(セブン・サムライ)」のうちの4社、半導体関連の株はもうこれだけ上がっている。これは、テクニカルには非常に日経平均には大きな影響を与えたのではないか。

ニッセイ基礎研究所 井出真吾氏:

東京エレクトロンやアドバンテストが日経平均への影響度がトップクラスになった。だから半導体株の上昇が日経平均もしくは日本株全体を引き上げてるって言ってもおかしくない。投資家心理がそれだけ和らぐから。

――小髙さん。今のところ日本株に悪い材料が何も出なかった3か月と言ってもよいか。

野村証券 小髙貴久氏:

我々が懸念していた円高リスクや、アメリカ経済がまだ少しもたつくなど出なかった。あと中国も失速するのではという見方も全然出てきていないという点では非常に良い3か月間を過ごしてきた。

――嬉しい誤算だったのかもしれない。それでは2024年度12月まで株価はどのように展開していくのか皆さんに予想してもらう。

2024年4月以降を大胆予想! 相場占うポイントどこに?

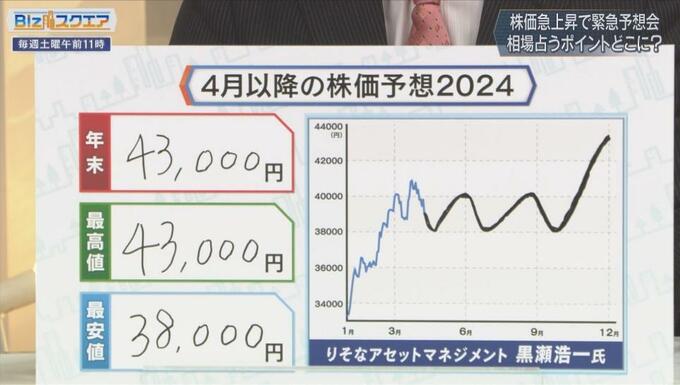

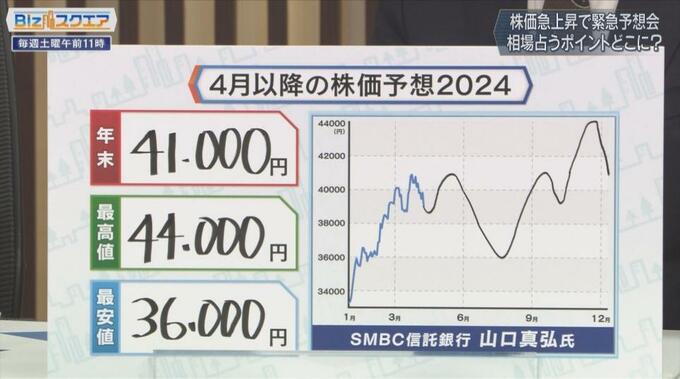

4月以降の見ると最高値は、皆さん4万2000円3000円4000円とそんな変わらない。少し控え目といえば控えめ、最安値の方も3万6000円7000円8000円ということで、今のレンジで大体少しずつ切り上げていくっていうのがイメージ。グラフでいうと年末にかけて上げていくと見ている人が多い。

――まず黒瀬さん。年末が一番高くて4万3000円。

りそなアセットマネジメント 黒瀬浩一氏:

企業の経営改革については、3月末の決算、それから6月の株主総会で一段落すると思う。ただ年末に向けてはアメリカの利下げ、それから日本でも実はGDPマイナスや景気あんまり良くなかった。この辺も年後半に向けてはプラスに入っていくと思う。そういうことを考えて、年末株高という方向でみていく。

――続いて年末予想が高いのが小髙さんの4万2000円。

野村証券 小髙貴久氏:

最初の3か月間がかなり上がり過ぎた。これから自動車の品質不正の問題や世界的な地政学リスクの問題など少しもたつくと思う。その後、そういった材料を乗り越えた後に、企業業績の回復拡大などを踏まえて、最後へ上がっていくシナリオでいくと、大体これくらいの水準ではないかと思う。(日本経済は年末にかけて尻上がりに良くなっていくか?)足元は少しもたつくと思うんですけれども、年末にかけては良くなっていくと思っています。

――そして年末4万1000円と予想した山口さんは、レンジが広くて、上は4万4000円だけど下は3万6000円まで、夏場に大きく下がるという予想。

SMBC信託銀行 山口真弘氏:

一旦ここで業績が下振れするリスクでそこで3万6000円と見ている。基本的には3万8500から4万500円のレンジで動いていくと思っている。2024年の後半にかけて、賃上げがあり、国内消費は改善という形で業績回復というのを、株価が反応して、4万4000円が確保された最高値という形で、今のところ考えている。

――実質所得がプラスに転じて商品に転嫁して、需要増が起きるという好循環が2024年後半には起きるというシナリオか?

SMBC信託銀行 山口真弘氏:

それがどこまで加熱するかというところになると思うが、プラスになること自体で株価は反応してくると思う。そのときにレンジが切り上がるというふうに考えている。

――最後は、最も慎重な井出さん。年末4万円を切るという予想。高値は4万2000円までいくと。

ニッセイ基礎研究所 井出真吾氏:

2024年度、日本企業の業績が10%ぐらい改善する見込み。それをベースに考えると大体下が3万7000円、上は4万2000円ぐらいになるがそのど真ん中が3万9500円。正直年末の数字をピンポイントで予想するのは本当にもう今、難しい時代だが、そう考えるとやはりニュートラルな水準を予想するのが1番素直かなと思いました。

――もう3万7000円以下には下がりそうにないか。

ニッセイ基礎研究所 井出真吾氏:

市場が想定できていないような大きなリスクが顕在化した場合が起きた場合は3万5000円割れぐらいまでは、ありうると思う。(地政学的問題や原油問題など)絶対にないとは言えないけども今の時点で想定する必要はないだろうということ。

2024年4月以降を大胆予想! 注目のキーワードは!?

――見通しの「キーワード」は何かということで書いてもらった。

「外国人」「経営改革」「異なる世界」「企業業績」と並んだ。

――まず、「外国人」とあげた、井出さん。引き続き外国人が焦点だと。

ニッセイ基礎研究所 井出真吾氏:

2023年から2024年にかけて日経平均と日本株を引き上げてきたのは結局のところ外国人。2024年の年明けもそうだった。2023年の4月から6月にかけても大きく上昇したとき、結局外国人が7兆円以上日本株を買い越したのが原動力になっている。だからそういう意味でいうと、2024年歴史的な賃上げが2年続いたので。それから企業も週データ日銀短観見るとこの先の価格の見通しが強気。販売価格も仕入れ価格も強い。つまり、本格的なインフレ時代に入る可能性が出てきて、外国人がもう1回注目して買いに来ることがあれば4万2、3千円というのもある。

――日本株は今、売買してる主力が外国人投資家たち。外国人がブームに入ってくると切り上がる。またしばらくしてもう1回切り上がるところの繰り返しだった。

ニッセイ基礎研究所 井出真吾氏:

そういうことがもう1回来るかどうかっていうのが鍵だと思います。

――次のきっかけは何か?

ニッセイ基礎研究所 井出真吾氏:

来るとしたら、ゴールデンウィーク前後に出揃う「今期の業績見通し」今のところまだアナリストの予想だけなので、企業側からどのぐらいのポジティブな数字が出てくるかが鍵になると思う。

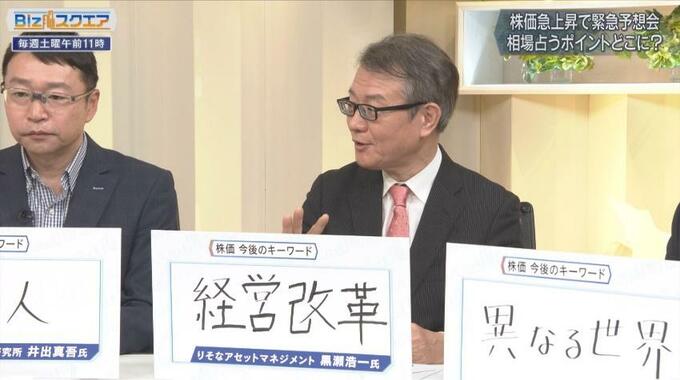

――黒瀬さんは「経営改革」。

りそなアセットマネジメント 黒瀬浩一氏:

「外国人が買う」その買う理由は、経済が良くなる、それから日本の政策が良くなってきた、さらに加えて、企業の経営のない加味が良くなるっていうところが大きい。散発的に出てくるがおそらく一巡をしてもですね、株主と経営者の対話っていうのはずっと続いているのでこれはずっと出続けると思う。

――「経営改革」の中で一番のポイントとなるものは何か。

りそなアセットマネジメント 黒瀬浩一氏:

今まではROE・自己資本利益率の向上だけに注力していた。そのために設備投資を削り、人材投資を削り、人件費まで削っていた。でもこれでは成長できないことがはっきりしてきたので、むしろ「今企業がしっかり賃上げやってください」「しっかり人材投資やってください」「しっかり設備投資やってください」ということが出てきた。それに応えていくことが全部不採算事業を切って、採算性の高い事業に向かうという形で良い方向に流れてきてると思う。実際に明確に変わった会社がいくつかある。いわゆるJTC(ジャパニーズ・トラディショナル・カンパニー)から。明確にこれはアメリカの経営手法ではないかということをやり出す会社が出てきたということだと思う。

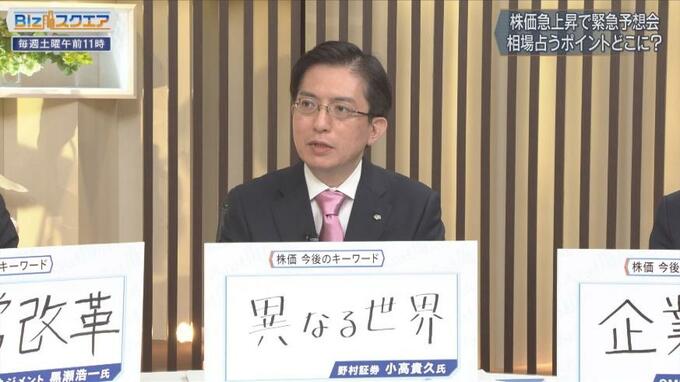

――小髙さんは「異なる世界」。

野村証券 小髙貴久氏:

今までの利益に対する株価の評価だけでは、今の株価は説明できないくらい大きな変化が起きている。いろいろな経済の変化で見ると、春闘の歴史的な賃上げであったり、異例の日銀のマイナス金利政策を解除しても、マーケットがそれを受け止めて株価が上昇していたり、「経営改革」が起きている、こういったものをひっくるめて過去の株式市場を見る目線だと評価できなかったものが、意外とそれが受け入れられるようになってきた。日本だと「異なる世界」なのかもしれないが。それが今は世界標準に日本が入って、それが普通の世界になっているという点では「異なる世界」ではなくて、通常の世界なのかもしれないですけれども、過去の日本にとってみると「異なる世界」に入っているということだと思う。

――アメリカは現実の経済に比べて株価が割高すぎると言われている。そういうことが日本に起きてもおかしくない?

野村証券 小髙貴久氏:

アメリカの株価が私はあまり割高だとは思っていない。テクノロジーを中心に収益性の高い企業は、けん引しているのにどうしても評価は高くなっているということだと思うんです。日本についてもそういった企業がどんどん出てきていて、ものすごく低く評価されていた企業が経営改革に伴って普通の会社になるだけでも大きな評価軸の変化だと思うので、そういったことが今の株式市場の株価に反映されているんだと思う。

――資本市場もいよいよ世界標準に日本はなってきているっていうことか。次は、山口さんの「企業業績」。

SMBC信託銀行 山口真弘氏:

まさにど真ん中というお話。これまで企業業績に対する期待が高まって、株が上がって、決算発表でそれが裏付けられて、よかったねという形でどんどん上がって来たというのがこれまでの相場。この流れがまだ続くと思っている。今の米国株も私は割高ではないと思っている。その裏付けというのは業績の成長への期待が織り込まれてるということ。期待に対して答え合わせを決算発表ごとにしていくっていう相場になると思うので、この先は業績が期待を上回るかどうか、これが非常に重要。

――今の日本の株高はある程度期待を織り込んでるわけだから、それを確認する作業がまずあって、それがよければさらに上に行けると。

SMBC信託銀行 山口真弘氏:

そうですね、そういうことだと思います。

(BS-TBS『Bizスクエア』 4月6日放送より)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。