(ブルームバーグ): 円相場が相次ぎ節目の水準を割り込む中で、日本当局に厳しい現実が立ちはだかっている。米金融当局が「より長くより高く」の政策スタンスを緩めない限り、円安に歯止めがかかることはないというものだ。そして、日本当局にこれを制御するすべはない。

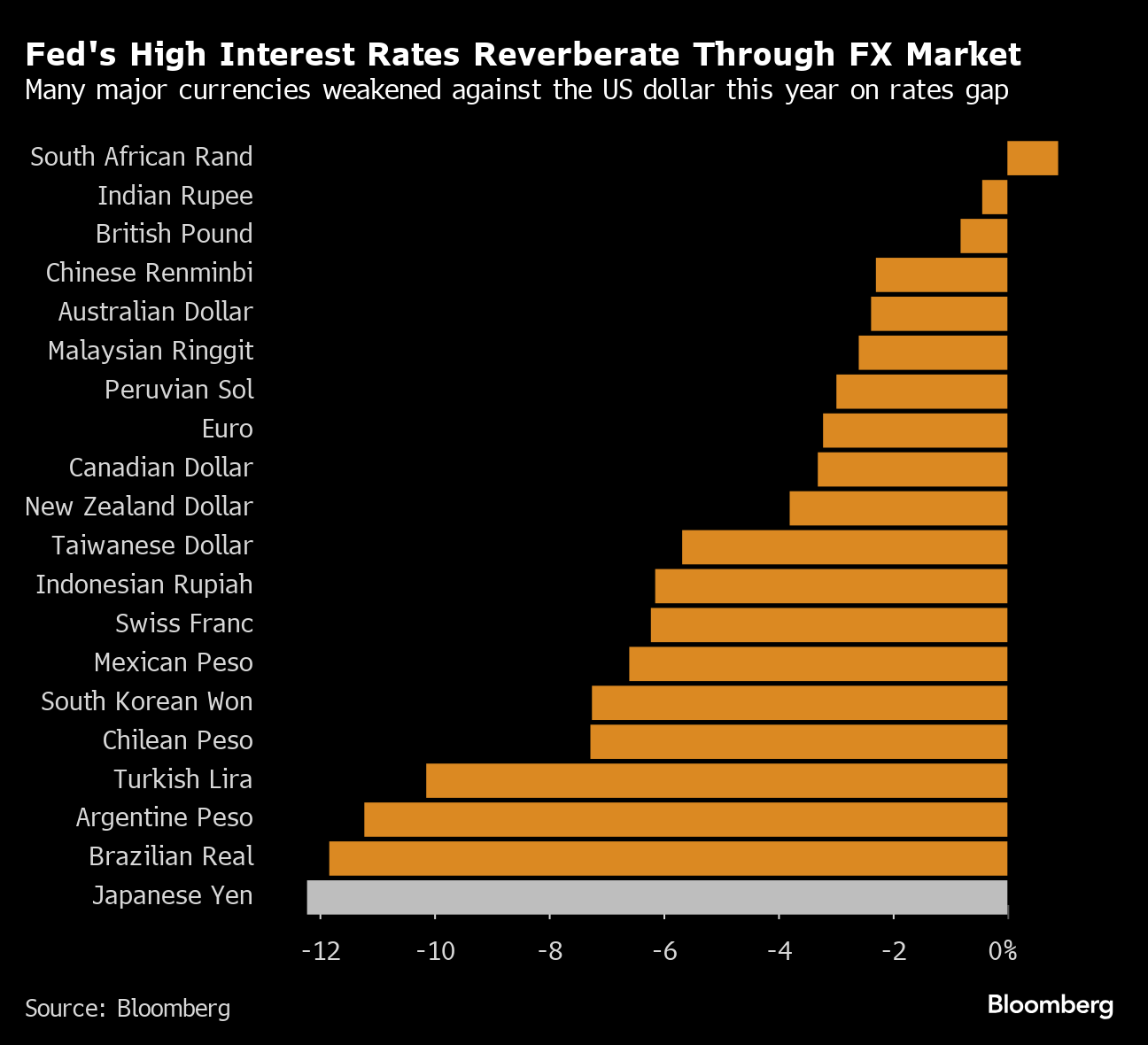

米金利の高止まりがドルを押し上げ、ドル高が世界に与える影響を投資家が分析する中で、これは世界的な共通認識だ。1日当たり7兆5000億ドル(約1200兆円)規模の外国為替市場において、ブレーキのかからない円安進行は米国の金融支配を極端に体現した姿とも言える。

ナットアライアンス・セキュリティーズの国際債券責任者、アンドルー・ブレナー氏は「全ては米金融当局次第だ。『より高くより長く』の姿勢を背景に短期金利が極めて高い水準にとどまっており、米国に資金が流入し、ドル高が続いている」と指摘。日本にとっては「問題だ」と話した。

26日の取引では、国際金融市場を牛耳る米国の覇権が浮き彫りとなった。ドル指数は年初来高値を更新し、世界中の通貨を圧迫した。米国株は再び好調な四半期を終えようとしており、米財務省が実施した700億ドルの5年債入札も難なく買い手を確保した。

一方、円相場は対ドルで一時0.7%安の1ドル=160円87銭まで下落。4月に日本当局が介入に踏み切った円安・ドル高水準をあっさり抜けた。対ユーロでは一時1ユーロ=171円80銭に下落。1999年1月にユーロが創設されて以来の安値を更新した。神田真人財務官は円相場が約38年ぶりの安値を記録したことを受け、「最近の為替の動きは一方向」と述べるとともに、「行き過ぎた動きに対しては必要な対応を取る」と為替介入も辞さない姿勢を示した。

問題なのは、円下支えに向けた日本当局者の努力がこれまで空振りに終わっていることだ。9兆8000億円規模の円買い介入後の数週間で、円は上げを失った。再び介入しても効果は薄いだろうと、ストラテジストは指摘している。

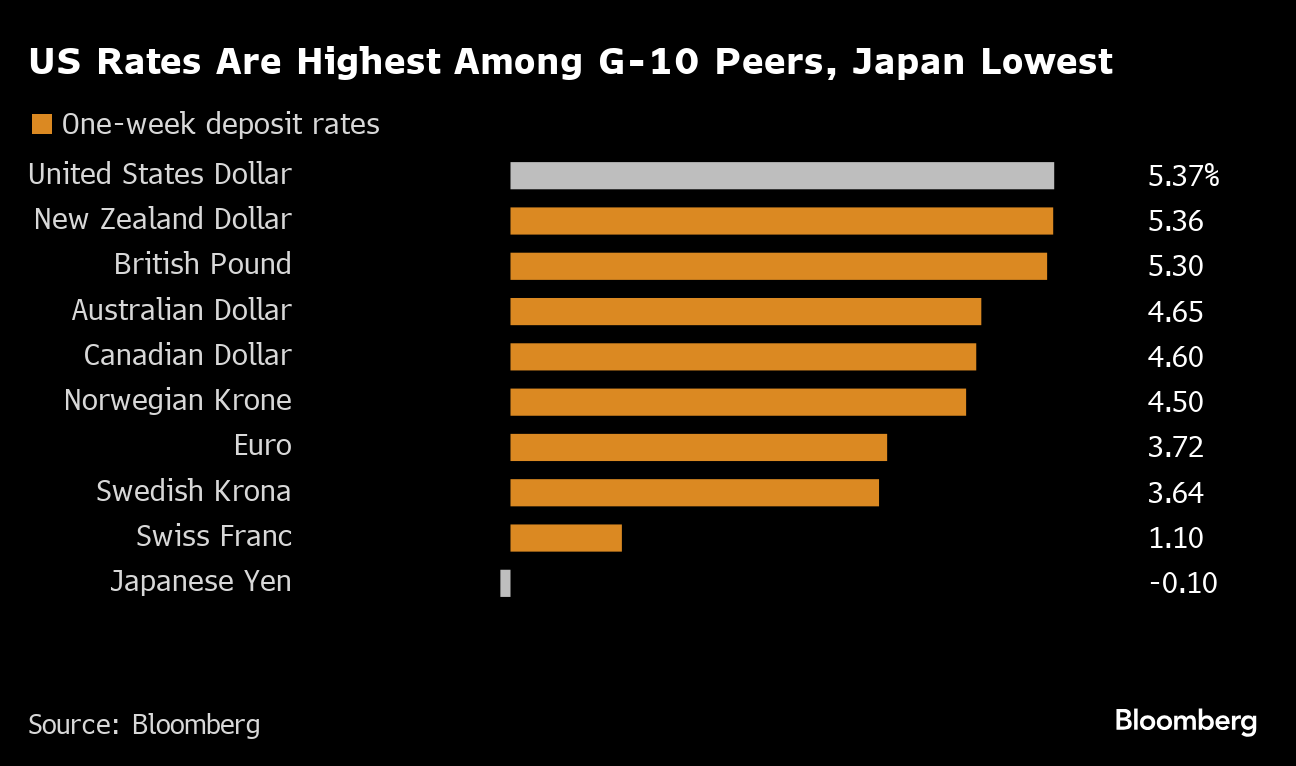

BNYメロンの市場戦略・インサイツ責任者、ボブ・サベージ氏は「米金融当局が実際に緩和を実施するまで、こうした日本の取り組みが効果を発揮するとは思えない」と指摘。「大局的には、日本でのドル需要を低下させなくてはならない。日本の長期金利が十分に高くなるか、あるいは米金利が十分に低くなる必要がある。どちらも起こっていない」と述べた。

米商品先物取引委員会(CFTC)が24日に発表した統計によると、資産運用会社は円ショートを積み上げており、先週は2006年までさかのぼるデータで最も弱気だった。

今年に入って円安・ドル高の原動力となっているのが日米の金利差だ。

しかし、これは想定外の展開だった。市場は年初の段階で、日本銀行が超低金利政策から脱却する一方、米金融当局は一連の利下げを開始し、世界的な金融緩和トレンドをけん引すると踏んでいた。だが、ふたを開けてみると、米国の底堅い景気と根強いインフレを受けて米金融当局は利下げを保留。日銀が踏み切った利上げはわずかなものにとどまった。

チャールズ・シュワブのチーフ債券ストラテジスト、キャシー・ジョーンズ氏は「今年は日本の金利とともに円も上昇するはずだった」と話す。だが、今でも「待ちの状態が続いている」と言う。

28日に発表される米個人消費支出(PCE)価格指数が円相場を動かし得る次の大きな材料となるだろう。エコノミストを対象とする調査では、変動の激しい食品とエネルギーを除くコアPCE価格指数が減速すると予想されている。そうなれば、年内の米利下げを後押ししそうだ。

日本にとっては失うものが大きい。シティグループは日本当局が追加介入を行うための原資を2000億-3000億ドルと見積もっている。介入となれば、日本当局はドルなどの外貨準備か、保有する世界の国債を売って円を買うことになる。

みずほセキュリティーズのマクロ戦略責任者、ドミニク・コンスタム氏は、日銀が金融政策を正常化する中で、為替介入はむしろ「円が最終的な底値を探るプロセスにおいてペースを減速させる」といった側面が大きいと指摘する。

同氏は26日、ブルームバーグ・ラジオに対し「日本の通貨当局の問題は、間違った側に介入していることだ」と指摘。「外貨準備には限りがあり、通貨防衛のために数千億ドルも使うことはできない」と述べた。

原題:Yen’s Relentless Drop Showcases Fed’s Grip on Global Markets (1)(抜粋)

--取材協力:Naomi Tajitsu、Masaki Kondo.

More stories like this are available on bloomberg.com

©2024 Bloomberg L.P.

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。