(ブルームバーグ): 円相場が1ドル=160円台後半と約38年ぶりの安値圏に突入し、当局による為替介入の可能性が高まる中、トレーダーはボラティリティーの急騰に備えている。

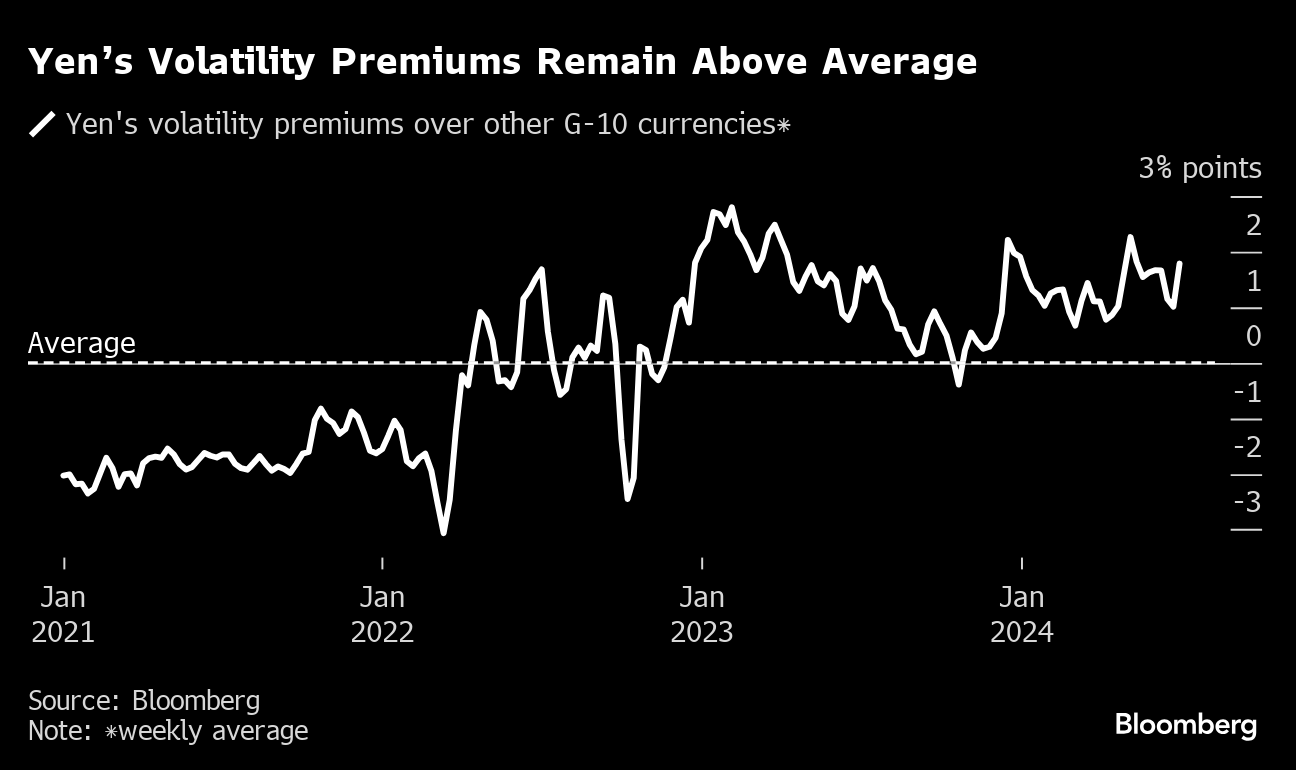

円のインプライド・ボラティリティー(予想変動率)は一時期に比べると落ち着いているように見えるが、主要9通貨と比較したスプレッドは2021年以降の平均を上回っている。為替市場で円の変動リスクを取る取引にプレミアムが付いていることを示唆している。

大和証券の石月幸雄シニア為替ストラテジストは、1990年の安値160円20銭を抜けたことで、しばらく節目がなく「円安が加速しやすい」と指摘。東海東京インテリジェンス・ラボの柴田秀樹金利・為替シニアストラテジストは、円安加速のタイミングで介入が入ると予想され、「ボラティリティーの急上昇が起こる」と警戒する。

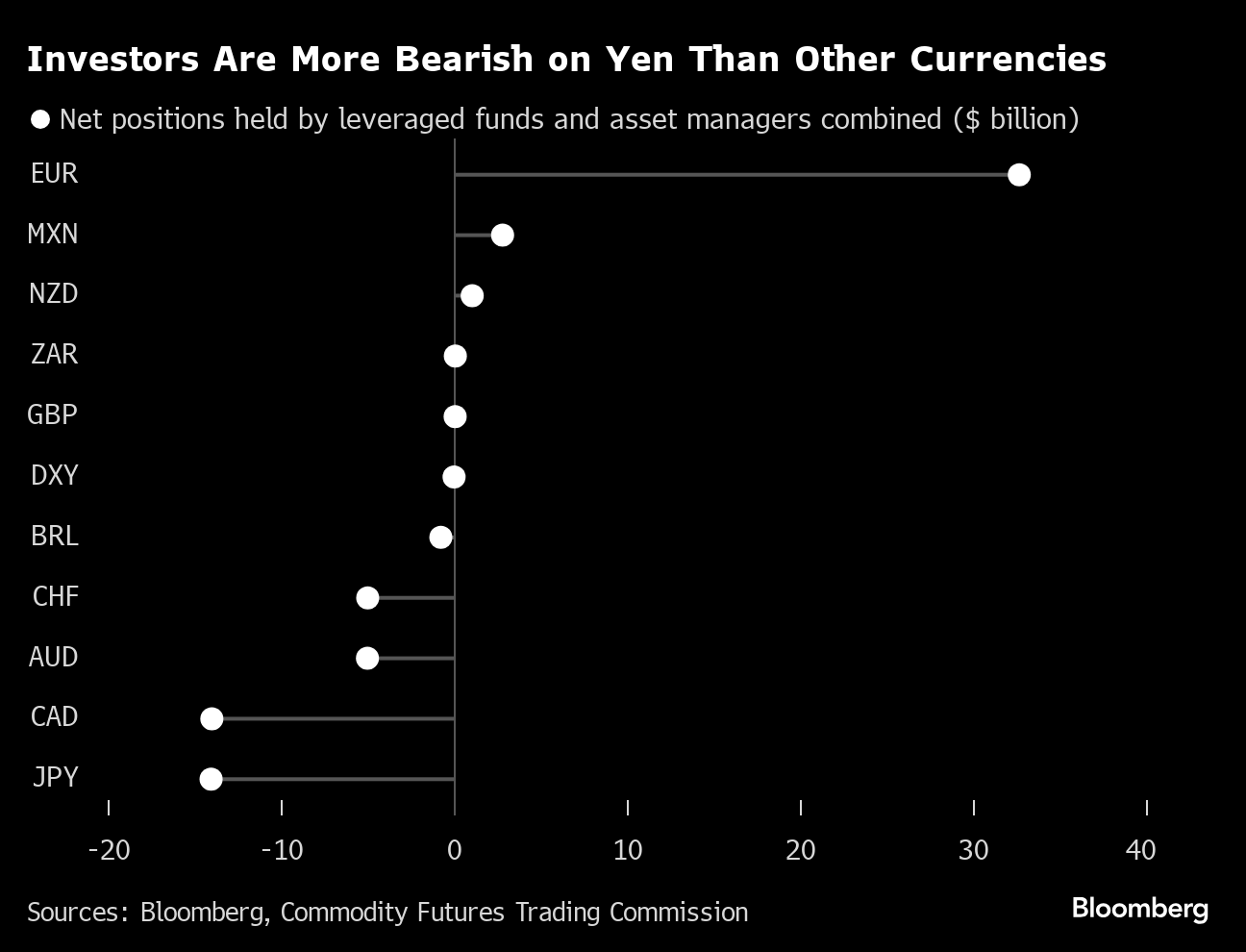

米商品先物取引委員会(CFTC)のデータによると、ヘッジファンドとアセットマネジャーは18日時点で140億ドル相当の円売りポジションを保有している。これは他の主要通貨よりも多く、円に対して弱気であることを示している。

オーストラリア・コモンウェルス銀行の為替ストラテジスト、キャロル・コン氏はリポートで、投機筋は円安に賭けており、日本の通貨当局が警告を発したところでさらなる円安を阻止できる可能性は低いと指摘。「介入という脅しが現実になるリスクがある」と記した。

神田真人財務官は26日夜、円相場が約38年ぶりの安値を記録したことを受け、「最近の為替の動きは一方向」だとし「行き過ぎた動きに対しては必要な対応を取る」と為替介入も辞さない姿勢を示した。ただ、けん制発言に対する市場の反応は一時的で、円安の進行に歯止めがかかっていない。

シティグループが算出する投資家の持ち高を推計した円のFXペイン指数は、2022年2月以来の低水準に落ち込んだ。ファンドなどアクティブトレーダーによる円の売りポジションが積み上がっていることを示している。こうしたポジションは当局による円買い介入などをきっかけに巻き戻されるリスクがある。

もっとも、約10兆円が投じられた4月末と5月初めの介入の効果は、2カ月足らずで消滅した。再び介入が入って円が上昇しても、個人投資家などが円を売り直す好機を捉えようと待ち構えている。

東海東京インテリジェンス・ラボの柴田氏は「個人投資家は二匹目のどじょうを狙っている」と指摘。「介入で一時的に円安を阻止することはできても、円売りのトレンドを変えることはできない」と述べた。

More stories like this are available on bloomberg.com

©2024 Bloomberg L.P.

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。