マイホームを購入するときに避けて通れないのが「住宅ローン」だ。

その住宅ローンには「変動金利」と「固定金利」の2種類あるが、家と住宅ローンの専門家で公認会計士の千日太郎さんは、住宅購入にあたって、どちらにするか考えすぎたあまり、知恵熱を出して寝込んでしまったという。

将来的な金利の動向を正確に予測することは困難だからこそ、どちらを選択するか悩ましいが、千日さんは「自分の住まいを選ぶ際の選択」は「すでに自分の中にある」と話す。

著書『不動産屋が絶対に教えてくれない「最高の家」の買い方』(扶桑社)から、おさえておきたい住宅ローンのキホンを一部抜粋・再編集して紹介する。

知っておくべき3つのポイント

住宅ローンは「家の購入代金に対して、銀行などの金融機関から借りる借金」のことを指します。

住宅ローンの仕組みとしては、銀行が金融市場から資金を調達して、利益を乗せて住宅ローンを私たちに貸しているということです。

その利益が「金利」という形で私たちに上乗せされているのです。

そして、住宅ローンで決めた通りの返済を続けている間は「抵当権」が設定されます。抵当権とは、返せない場合は家を売却して資金回収に充てる権利です。

住宅ローンを返済できなければ、家を売った代金で銀行など金融機関に返済することになります。

住宅ローンを組む前に、知っておくべき3つのポイントがあります。

(1)住宅ローンにどれだけの選択肢があるのか、全体を俯瞰する。

(2)それぞれのメリットとデメリットを知る。

(3)自分に合った住宅ローンを知る、という3点です。

インターネットに情報があふれている現代ですが、「住宅ローン」と検索して出てくるサイトのほとんどが広告になります。

広告は基本的に都合のいいことを大々的に掲載し、都合の悪いことは目立たぬようにしてあります。

自分に本当に必要な情報にアクセスして、正しい情報を得て、最適な選択をしていくことはかなり難しいことなのです。

正しく住宅ローンを理解し、利用できるようにしていきましょう。

住宅ローン扱う金融機関の特徴

住宅ローンを貸している金融機関は、日本に1000以上あります。

「民間融資」「中間=住宅金融支援機構(フラット35)」「公的融資」の3つのグループに分けて、それぞれの特徴を押さえましょう。

【1】民間融資

ネット銀行を含む銀行や信用金庫、信用組合、労働金庫、農業協同組合などを指します。メガバンクといわれるメジャーな「都市銀行」や、メガバンクが信託業務を行う「信託銀行」は金利が低い半面、審査が厳しめです。

地域密着型の「地方銀行」や「第二地方銀行」は審査は甘めですが金利は高め。店舗を持たない「ネット銀行」は店舗コストがかからないため金利は低い代わりに審査が厳しめです。

会員などの出資で設立された非営利法人である「信用金庫」「信用組合」「労働金庫」「農業協同組合」は審査が甘めとされています。

【2】中間=住宅金融支援機構(フラット35)

民間金融機関や住宅ローン専門会社の金融機関であるモーゲージバンクが融資した住宅ローン債権を買い取る仕組みです。

団体信用生命保険加入が任意のうえ、勤続年数を問わないなど、審査においては通りやすいのが特徴です。

【3】公的融資

勤務先で一定の条件をクリアすれば利用できる「財形住宅融資」や、都道府県や市町村が独自の融資制度を行う「自治体融資」などがあります。

元金と利息の返済は2種類ある

住宅ローンの元金と利息の返済は「元“利”均等返済」と「元“金”均等返済」の2つの方法があります。

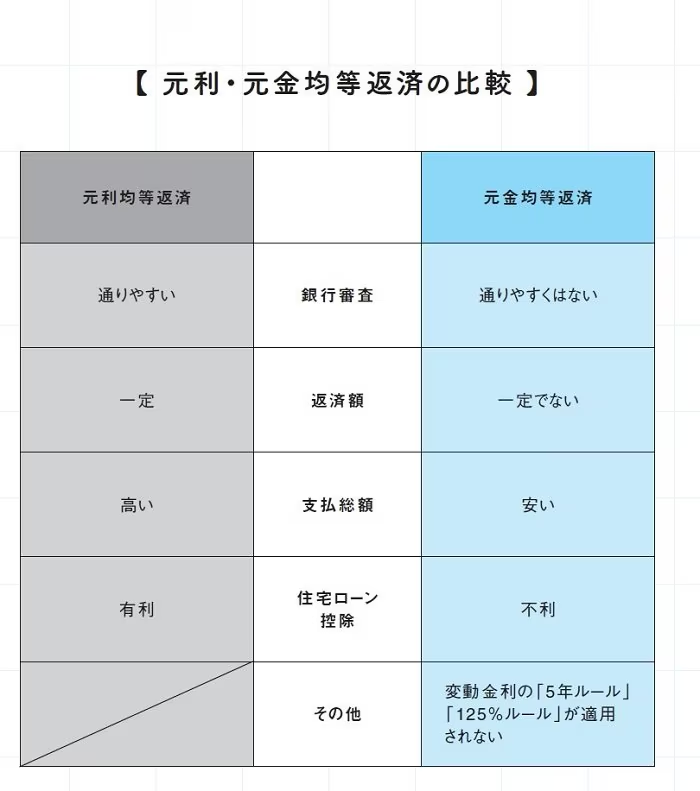

銀行は元利均等返済を勧めることが多く、そのほうが審査に通りやすくなります。

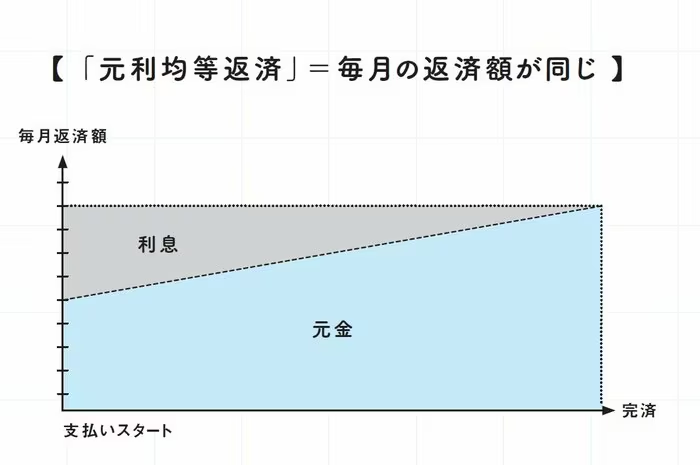

「元利均等返済」は毎回の返済額が一定になる返済方法です。

金利が変わらない限り、同じ額を払い続ければいいので、返済計画が立てやすくなります。

ただし、元金部分と利息部分の内訳が、返済当初は利息部分が多く、元金部分が少なくなるため、元金の減り方は遅くなります。

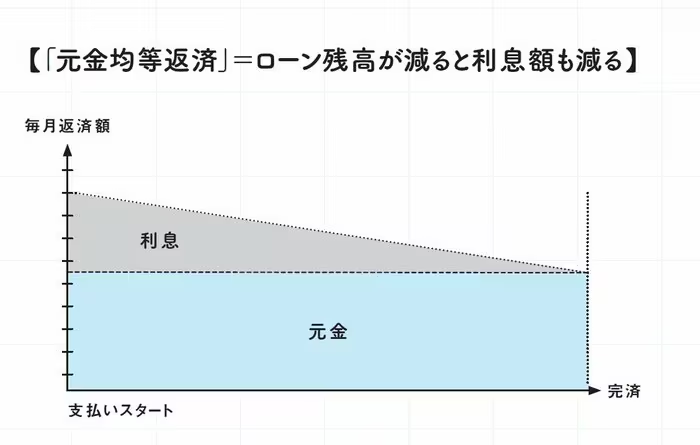

「元金均等返済」は毎回支払う元金部分が均等になる返済方法です。

元金に対する利息を支払っていくので、最初の返済額がいちばん多くなりますが、その分、支払い続けていくにしたがって残金も減るため、利息額も減っていきます。

支払総額は、元利均等返済よりも元金均等返済のほうが安くなります。

ここで注意が必要なのは、元金均等返済は変動金利の「5年ルール」と「125%ルール」が適用されないということです。

変動金利で元金均等返済を選択すると、金利が上がった翌月から、金利が上がった分だけ「待ったなし」で返済額が増えるのです。

リスクが高いため、変動金利で住宅ローンを借りる場合には、元金均等返済を選ばないほうがいいでしょう。

住宅ローンあり・なしの違い

住宅ローンの利息を国が肩代わりしてくれる「住宅ローン控除」では、13年間(または10年間)にわたり金利負担が軽減されます。

住宅ローン控除の面から考えると、残高が多いほうが利息分も多くなるため、その分お得と言えます。

毎回の返済額が同じ「元利均等返済」では、返し始める最初のほうは返済額の残高が多いため、利息も多くなります。

元金が減るペースが遅くなるため、利息が多い状態がしばらく続きます。つまり、住宅ローン控除の面では有利です。

一方、残高が減るにつれて利息額も減る「元金均等返済」では、元金が減るペースが速いため、利息もどんどん少なくなっていきます。つまり、住宅ローン控除の面では不利になります。

「元金均等返済のほうが支払総額が少なくなる」と前述しましたが、住宅ローン控除の面では元利均等返済のほうが有利に働くため、元金均等返済での支払いが安くなるとは限りません。

住宅ローンの金利と借入期間によっては、元利均等返済のほうが安くなる場合もあります。

長期にわたり支払い続ける住宅ローンなので、毎回の返済額が同じ元利均等返済のほうが安全と言えます。住宅ローン控除で減税されると考えたときにも、やはり元利均等返済を選択することがいいと思います。

千日太郎

オフィス千日合同会社代表社員、公認会計士。著書に『住宅ローンで「絶対に損したくない人」が読む本』、『家を買うときに「お金で損したくない人」が読む本』(いずれも日本実業出版社) がある。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。