介入警戒感から1ドル=160円目前でもみ合っていた円相場が、26日の海外市場で、4月29日の市場介入直前につけた160円24銭という抵抗線をあっさり突破しました。

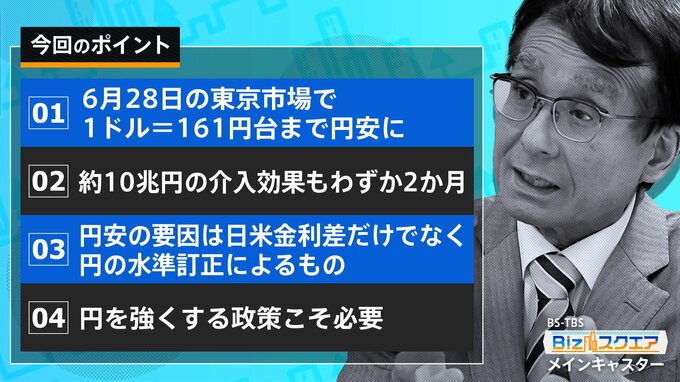

さらに28日の東京市場では、月末の実需のドル買いもあって、1ドル=161円台まで円は売られ、1986年12月以来、約37年半ぶりの円安水準となっています。

約10兆円の介入効果もわずか2か月

1986年と言えば、その前年に当時のG5(先進5か国)によるプラザ合意が成立したことを受けて、一本調子の猛烈な円高が進んでいた時期です。

逆に言えば、円安方向に向けたチャート上の抵抗線は、ほとんどなく、円安に歯止めがかからなくなる、いわば「危険水域」に入ったと受け止めるべきでしょう。

円安に対して、政府・日銀は、4月29日と5月2日に合計9.7兆円もの巨額の市場介入を行って、円相場を一時151円まで押し戻しましたものの、その後はじりじりと円安が進み、結局、介入効果は2か月しか持ちませんでした。

その前の2022年に行った市場介入の効果が1年以上持ったのとは大違いで、介入威力が大きく減衰したことも、「危険水域」と言える理由です。

金利差による円安という説明は本当か

市場で円安が進んだ理由については、今回も日米金利差に言及する記事が多いようです。

アメリカの経済指標やFRB関係者の発言があるたびに、「当面、日米の金利差が縮まらないとの見方から円売りドル買いが進み」というような説明される局面が、ずっと続いています。

この説明は、「昨日に比べて今日は」という変化を描写しているという意味で、間違っているわけではありません。

しかし、37年半ぶりにまで円安が進んだ理由を、必ずしも明確には説明していないように思えます。

日米の金利差が、1日で大きく開いたわけではありませんし、介入効果が失われた、この2か月を見ても日米金利差が大きくなったわけではありません。

今後、長い時間軸で見れば、アメリカが利下げ方向、日本が利上げ方向にあり、金利差が縮小するという大きなベクトルも変っていません。

金利が為替相場を決める1つの要素であることは間違いありませんが、それがすべてではありません。

そもそも金利差にだけ着目すれば、この30年間、日本の金利はアメリカに比べてずっと低かったのですから、30年間、ずっと円安が進んでいないと説明がつきません。

金利差に着目し過ぎることは、今起きていることの本質をむしろ見えにくくしてしまうのではないでしょうか。

今起きていることは円の水準訂正だ

今起きていることは、円相場の水準訂正、言い換えれば、円のバリューが再評価されているということではないでしょうか。

環境が変化した際に、マーケットメカニズムが機能して正しい価値を決定するには、一定のタイムラグ生じることがままあります。

長年の市場の既成概念(パーセプション)が根強ければなおさら、そのラグは大きくなります。

円は安全通貨で、日本は黒字国、国際競争力もあって、国民は自国通貨志向が強い(ホームバイアス)といった長年の「常識」や「通説」がついに修正され、円の価値が水準訂正に晒されている過程にあるように思えます。

円の構造変化の要素はいくつも

長らく「安全資産」と言われた円も、最近は、変動幅が大きくなっていることに加え、米中対立が深刻化する中で、有事が意識される台湾海峡に近いと言う地政学的なリスクが意識されるようになっています。

貿易黒字はもはや過去のもので、ウクライナ危機でエネルギー価格が高騰すれば赤字額が急増するという脆弱性も露呈しました。

海外生産の進展や国際競争力のそのものの低下で、円安になっても輸出はかつてほど増えません。

その一方で、ITサービスを利用するごとにGAFAMに支払うデジタル赤字も急増しています。

海外で稼いだ外貨は、人口減少で投資機会の少ない本国である日本にはなかなか還流せず、円買い需要が生まれません。

これまでゼロ金利に甘んじた円預金までもが、将来に備える若い世代の台頭に、新NISAも加わって、リスク資産、とりわけ「外貨建て金融商品」に流れ始めるなど、円安に振れる構造変化をあげれば、きりがありません。

円を強くする政策こそ必要だ

そこに、膨大な国債発行と、その半分以上を日銀が抱え込むという「異次元緩和のツケ」が今、重くのしかかってきているのです。

国債の利払い費の増加や日銀のバランスシートを意識すれば、おいそれと金利の上昇を認めるわけには行かず、その結果、円安を容認せざるを得ないと、少なくとも金融市場は見始めています。

「アベノミクスの最大の狙いは、円安にすることだった」というのは、当初から言われた一つの見方です。

確かにそれは達成され、日本経済の回復に一定の役割を果たしたという評価もあります。

しかし、その円安に歯止めがかからなくなりました。

あれだけ国債を発行し、中央銀行に買わせて、通貨供給量を増やせば、通貨の価値が下落して当然かもしれません。

今、円のバリューが再評価され、その信認が低下しているのであれば、今後の国民経済にとって、とんでもなく大変なことです。

通貨への信認を取り戻し、円を強くすることに真剣に取り組まなければならない局面に入っているように思えます。

播摩 卓士(BS-TBS「Bizスクエア」メインキャスター)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。