(ブルームバーグ):米国債は月間ベースで14年ぶりの最長連騰を記録する勢いだ。ソフトランディングを目指す米金融当局が、さらなる0.5ポイント利下げを実施するとの観測が強まっている。

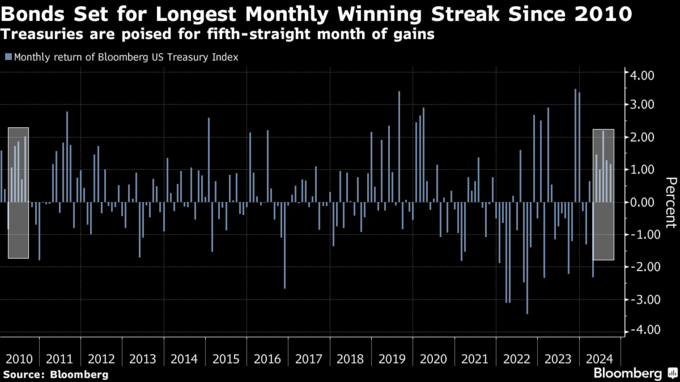

ブルームバーグの米国債トータル・リターン指数によると、米国債の9月のリターンはこれまでのところ1.2%。このまま行けば、5カ月連続でプラスとなり、2010年以来の長期上げ局面となる。同指数は4月末から上昇が続いており、年初来のリターンは3.8%に拡大。過去12カ月では10%近くに達している。

アクサ・インベストメント・マネジャーズのコア投資担当最高投資責任者(CIO)のクリス・イッゴ氏とチーフエコノミストのジレス・モエック氏は、「債券市場は特に、高いリターンを上げている」と指摘。「中央銀行の金利見通しの大幅なシフトを反映している」と述べた。

米国債上昇の背景には、待ち望まれていた米利下げサイクルがある。トレーダーや当局者は過去数カ月にわたって、借り入れコスト引き下げの時期と幅に関する手掛かりを得ようと、経済データを精査してきた。

米連邦公開市場委員会(FOMC)は先週、ついに0.5ポイントの利下げを決定。さらなる緩和への期待を高めるコメントを発した。同当局は労働市場の崩壊を防ぎつつ、インフレの抑制維持を目指している。

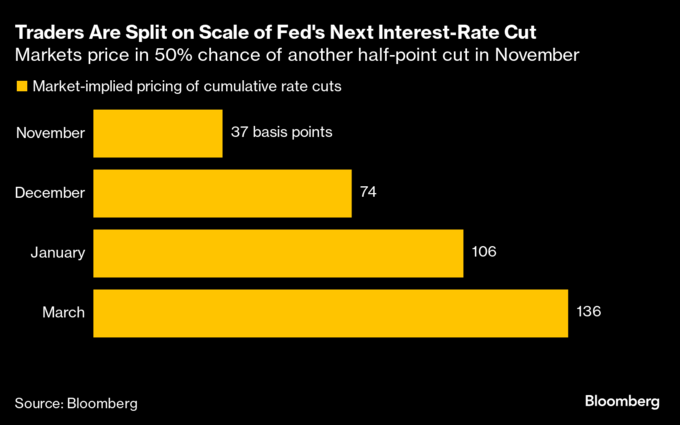

27日に発表された8月の米個人消費支出(PCE)統計では、変動の大きい食品とエネルギーを除くコア価格指数が前月比ベースで市場予想を下回る伸びにとどまった。これを受けて、市場では年内に0.5ポイント利下げが少なくともあと1回実施されるとの観測が高まった。こうした見方は、来週公表される9月の雇用統計で再度試されることになる。

コロンビア・スレッドニードル・インベストメンツの世界金利ストラテジスト、エド・アルフサイニー氏は、「50ベーシスポイント(bp、1bp=0.01%)で利下げを開始したのは、基本的に政策が引き締まり過ぎているというのが理由だ」と指摘。「その論理が『先手を打って一定のリスクを排除しよう』というものであったのなら、労働市場が順調であっても、11月にも通用するだろう」と話した。

トレーダーらは11月末までに約37bp相当の緩和、2024年末までに合計約75bpの利下げを織り込んでいる。これは、次回FOMC会合で再度の0.5ポイント利下げが実施される確率を50%とみていることを示唆する。

原題:Treasuries Head for Longest Run of Monthly Gains Since 2010(抜粋)

もっと読むにはこちら bloomberg.co.jp

©2024 Bloomberg L.P.

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。